ブロックチェーン技術の継続的な発展に伴い、ブロックチェーン上に誕生した多くのアプリケーションが伝統的な産業を覆す可能性を秘めており、これによりこの市場は膨大な資金を引き寄せています。機関投資家や個人にとって、暗号市場に参入するためには必ず通過しなければならないもの、それが中央集権型ステーブルコインです。

中央集権型ステーブルコインは、現実の経済とブロックチェーンの世界との橋渡しを提供し、伝統的な金融が暗号の世界での価値を映し出すものであり、安定した価値の担体を提供します。中央集権型ステーブルコインの登場はブロックチェーンの世界の発展を促進しましたが、中央集権型ステーブルコインの規模が拡大する一方で、ブロックチェーンは「非中央集権」の精神に反する課題に直面しています。

* 本記事は個人の分析に過ぎず、投資の意見を構成するものではありません。不正確な内容があればご指摘ください。

著者:菠菜菠菜、無証学者サモ

目次#

一。ステーブルコイン — オフチェーン世界とオンチェーン世界の価値の映し出し#

(一)ステーブルコインとは?

(二)ステーブルコインの存在意義は何か?

二。主流のステーブルコインはドルの覇権の延長か?#

(一)ドルの覇権とは?

(二)ドルの覇権はどのように形成されたのか?

(三)主流のステーブルコインはどのようにドルの覇権を延長するのか?

(四)なぜアメリカは暗号世界の通貨発行権の挑戦を受け入れ、他の国は許可しないのか?

三。非中央集権型ステーブルコインエコシステムはどこへ向かうべきか?#

(一)「非中央集権」のジレンマ

(二)灰色の未来

- ステーブルコインは法定通貨に連動したオンチェーンの暗号資産であり、ボラティリティが小さい特性を持ち、異なるボラティリティを持つ暗号資産間の取引媒介および安定した価値の貯蔵物としての役割を果たします。

- 中央集権型ステーブルコインの意義は、その低ボラティリティが「避難所」として機能し、市場の激しい変動時に価値の貯蔵物として役立つだけでなく、取引プラットフォーム上で迅速に売買を仲介し、取引効率を大幅に向上させ、暗号市場全体に安全な価値の担体を提供し、より大きな資金を支えることです。

- 非中央集権型ステーブルコインは、中央集権型ステーブルコインの安定した価値の貯蔵物としての役割を果たすことができず、むしろレバレッジツールのようなもので、人々は資産を担保にして非中央集権型ステーブルコインを取得し、資産のレバレッジや資本の使用効率を高め、担保から生成された非中央集権型ステーブルコインを再度ボラティリティのある資産や利息を生むものに投資します。

- ドルの覇権は、第二次世界大戦以降のアメリカの最強の総合国力に由来し、ブレトンウッズ体制が崩壊した後、ドルは金本位制から主権信用本位制に静かに移行しました。50 年間で通貨規模の指数は 100 倍以上に拡大し、人類の法定通貨システムは完全に破壊され、誰も知らない結末に向かって進んでいるようです。

- ブレトンウッズ体制の確立は、世界経済の安定した回復に重要な役割を果たしました。ドルの覇権の出現は、各国の通貨が悪性競争に陥るのを防ぎ、世界の為替レートの大幅な変動や貿易の混乱を回避しました。この時期のアメリカは、世界の政治経済環境の中で審判の役割を果たし、戦後の世界経済の回復に重要な公共財を提供しました。

- 中央集権型ステーブルコインは、現実世界のドルの映し出しであり、ドルの覇権が暗号通貨の世界に影響を与える最良の橋渡しです。ドルの覇権は、ステーブルコインを利用して暗号世界全体を揺るがすことができ、ほとんどすべての中央集権型ステーブルコインの発行機関はアメリカの規制に操られており、チェーン上のステーブルコインを自由に凍結・制裁することができます。

- アメリカが暗号世界の通貨発行権の挑戦を受け入れる理由は、ドルがステーブルコインとしてドルの覇権の絶対的な優位性を利用して収穫できるだけでなく、ドルの覇権の地位を固守しつつ、他国が暗号世界でドルの基盤を揺るがすリスクを回避できるからです。

- 非中央集権型ステーブルコインにとって、選択肢は二つしかないようです。一つは、中央集権型ステーブルコインに屈服し、中央集権型ステーブルコインに依存して「資本効率を高める」ツールとして機能し、規模を拡大してより多くの人に使用されるようにすること。もう一つの道は、真の「非中央集権」を探求することです。これは最も難しい道です。

一。ステーブルコイン — オフチェーン世界とオンチェーン世界の価値の映し出し#

(一)ステーブルコインとは?

ステーブルコインは法定通貨に連動したオンチェーンの暗号資産であり、ボラティリティが小さい特性を持ち、異なるボラティリティを持つ暗号資産間の取引媒介および安定した価値の貯蔵物としての役割を果たします。ステーブルコインは主に中央集権型ステーブルコインと非中央集権型ステーブルコインに分かれます。

中央集権型ステーブルコイン:中央集権的な発行機関がオフチェーンの資産を担保にしてオンチェーンで発行する暗号資産であり、通常は発行された「デジタルドル」(例:USDT、USDC)がいつでも実際のドルと交換できることを約束します。これは現実経済がブロックチェーン世界に入る際の価値の映し出しです。中央集権的な発行機関は通常、独立した会計事務所や監査機関を雇い、定期的に保管口座の準備資産を検証し、準備資産の総価値が発行された「デジタルドル」(つまりその会社の負債)を上回ることを保証します。

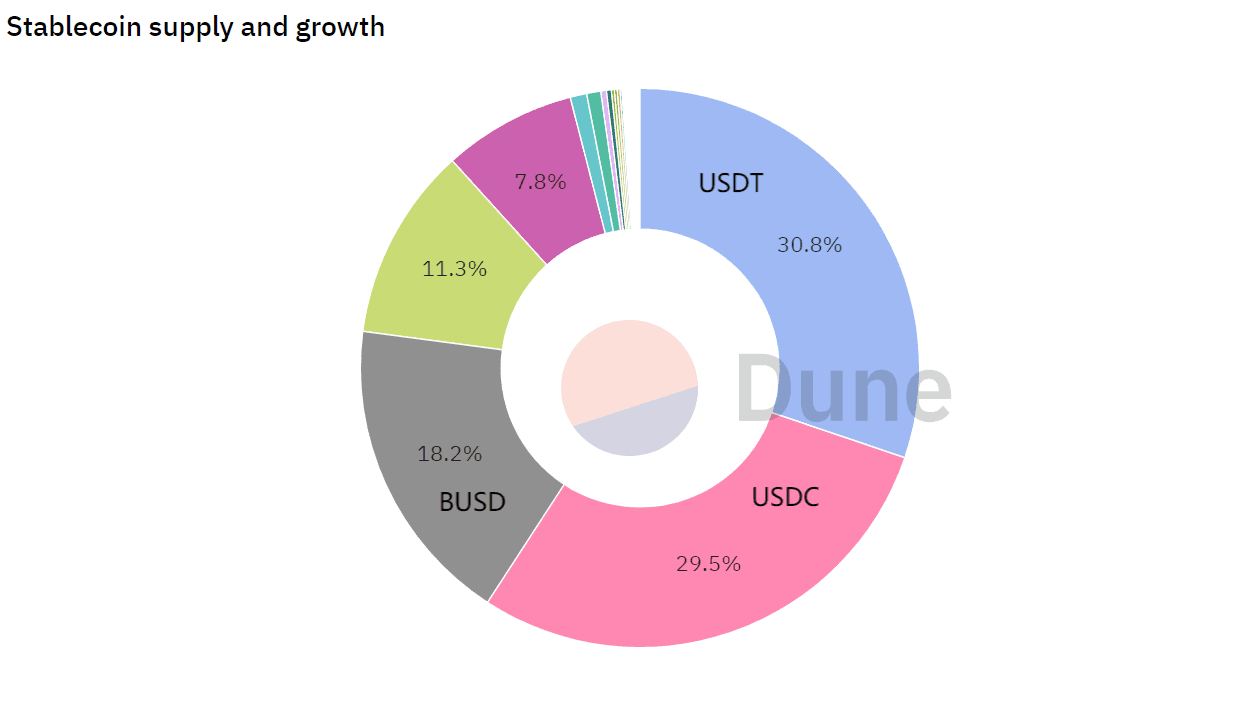

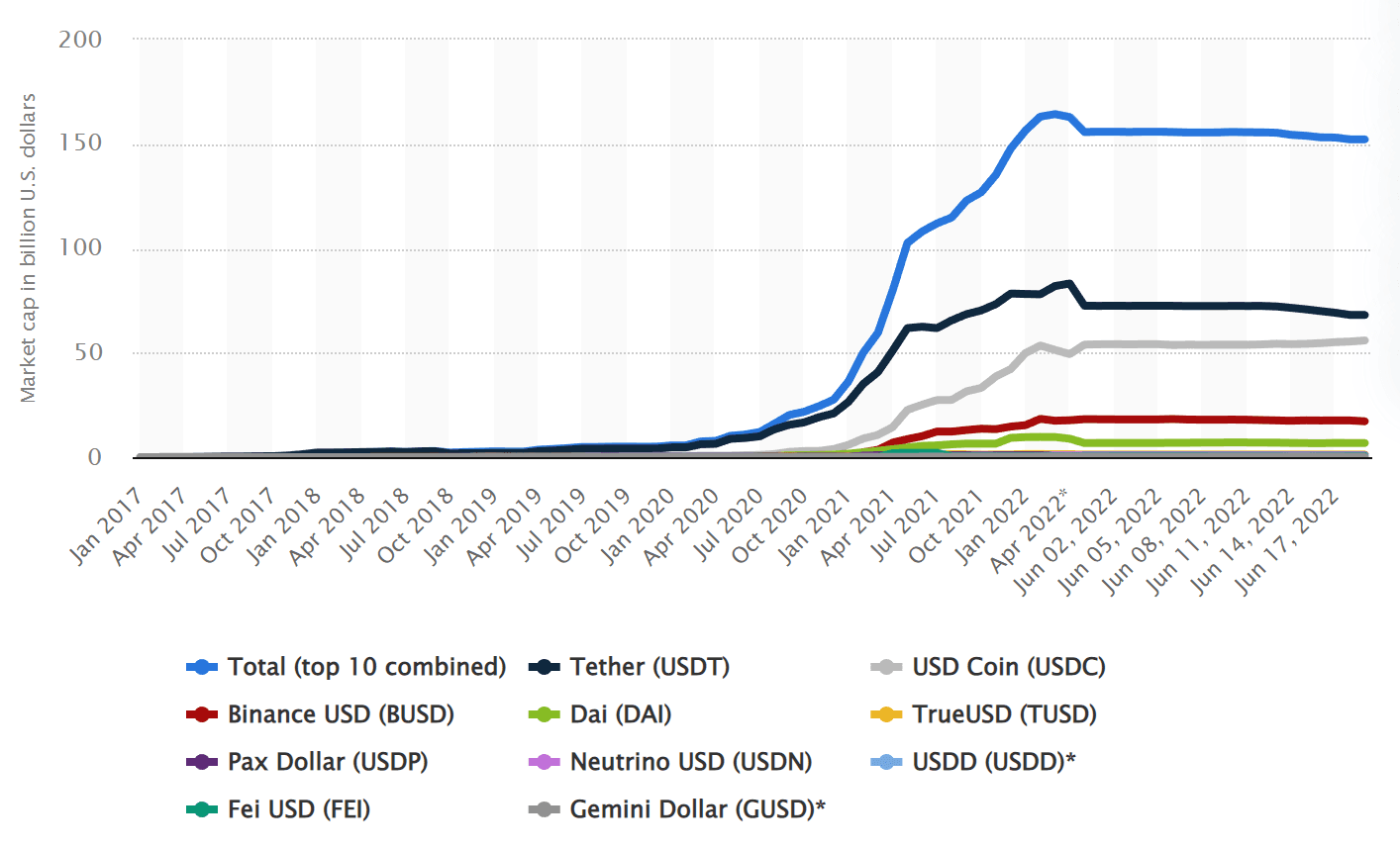

現在、主流の中央集権型ステーブルコインの中で最大の規模を持つのは Tether 社が発行する USDT ですが、同社は長年にわたり資産の不透明性に関する論争に巻き込まれており、数年間にわたって正式な監査報告を提供できず、2021 年の上半期にようやく監査報告を公開し始めました。また、Circle と取引所 Coinbase で構成される共同企業が発行する USDC や、ニューヨーク州金融サービス局(NYDFS)によって承認され、Binance と Paxos が共同で発行する BUSD は、よりコンプライアンスが整っているため、今年急速に成長し、USDT とともに暗号市場の大部分を占めています。2022 年 8 月 26 日現在、USDT(30.8%)、USDC(29.5%)、BUSD(18.2%)の市場シェアを合わせると、全体のステーブルコイン市場の 75% 以上を占めています。

データ出典:https://dune.com/hagaetc/stablecoins

非中央集権型ステーブルコイン:オンチェーンの暗号資産が過剰担保または無担保でアルゴリズムに依存して生成される暗号資産であり、非中央集権型ステーブルコインは中央集権的な発行主体によって発行されるのではなく、オンチェーンで自己実行可能なスマートコントラクトを通じて生成され、通常は非中央集権的自治組織 DAO の形式でガバナンスが行われます。中央集権型ステーブルコインとは異なり、中央集権型ステーブルコインの増発は実際のお金が暗号市場に流入し、資金規模が拡大することを意味しますが、非中央集権型ステーブルコインの増発は現在のところ市場の規模拡大にはつながりません。これはその生成方法に関係しています。

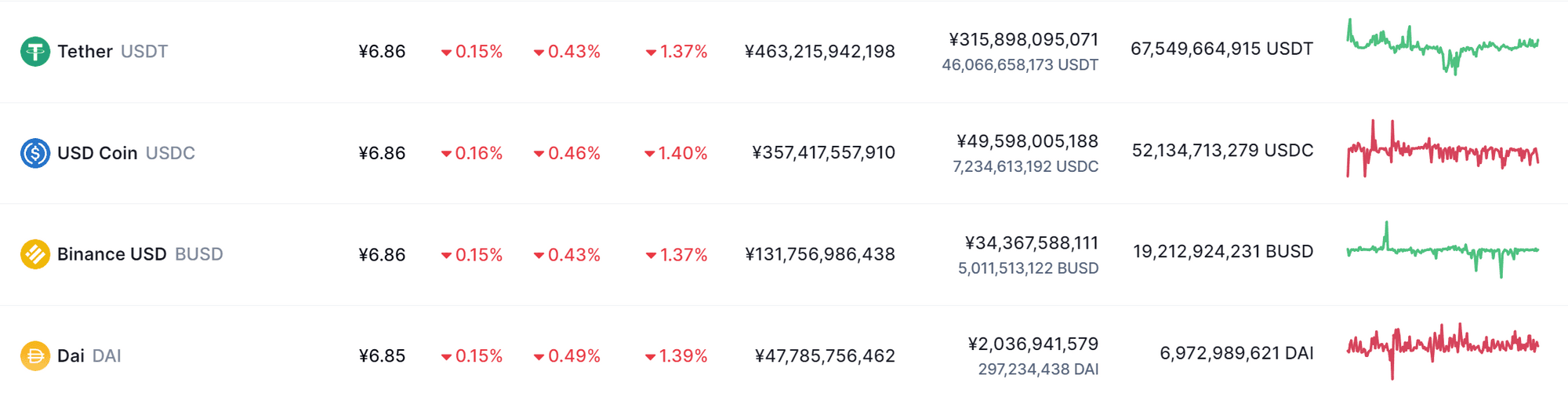

MakerDAO の DAI を代表とする過剰担保型ステーブルコインは、認められたオンチェーンのボラティリティのある資産を過剰担保にして流動性をロックすることで生成されるステーブルコインです。例えば、価値 10,000 ドルの BTC を担保にして 5,000 ドルの DAI を生成する場合、本質的に市場の流動性は増加しません。一方、無担保でアルゴリズムに依存して生成されるステーブルコインは、より不安定な方法であり、Terra の LUNA や UST をトークンとするアルゴリズムステーブルコインがこれをよく説明しています。LUNA と UST の相互連動によって無から価値を創造するモデルには巨大な欠陥があり、流動性の問題とともに崩壊しました。現在、非中央集権型ステーブルコインの市場シェアはまだ比較的少なく、MakerDAO の DAI がこの分野のリーダーであり、2022 年 8 月 26 日現在、DAI の時価総額は USDT、USDC、BUSD に次いで 4 番目で、総供給量は 6,972,989,621 で、USDT の総供給量の約 10% です。

データ出典:https://coinmarketcap.com/zh/view/stablecoin/

(二)ステーブルコインの存在意義は何か?

ステーブルコインの意義は、法定通貨や暗号資産などの手段を通じて価格の安定を維持し、異なるボラティリティを持つ暗号資産間に安定した取引媒介を提供することです。これにより取引効率と資産の安全性が大幅に向上します。中央集権型ステーブルコインと非中央集権型ステーブルコインは、どちらもステーブルコインですが、異なる役割を果たしています。

中央集権型ステーブルコインの存在意義

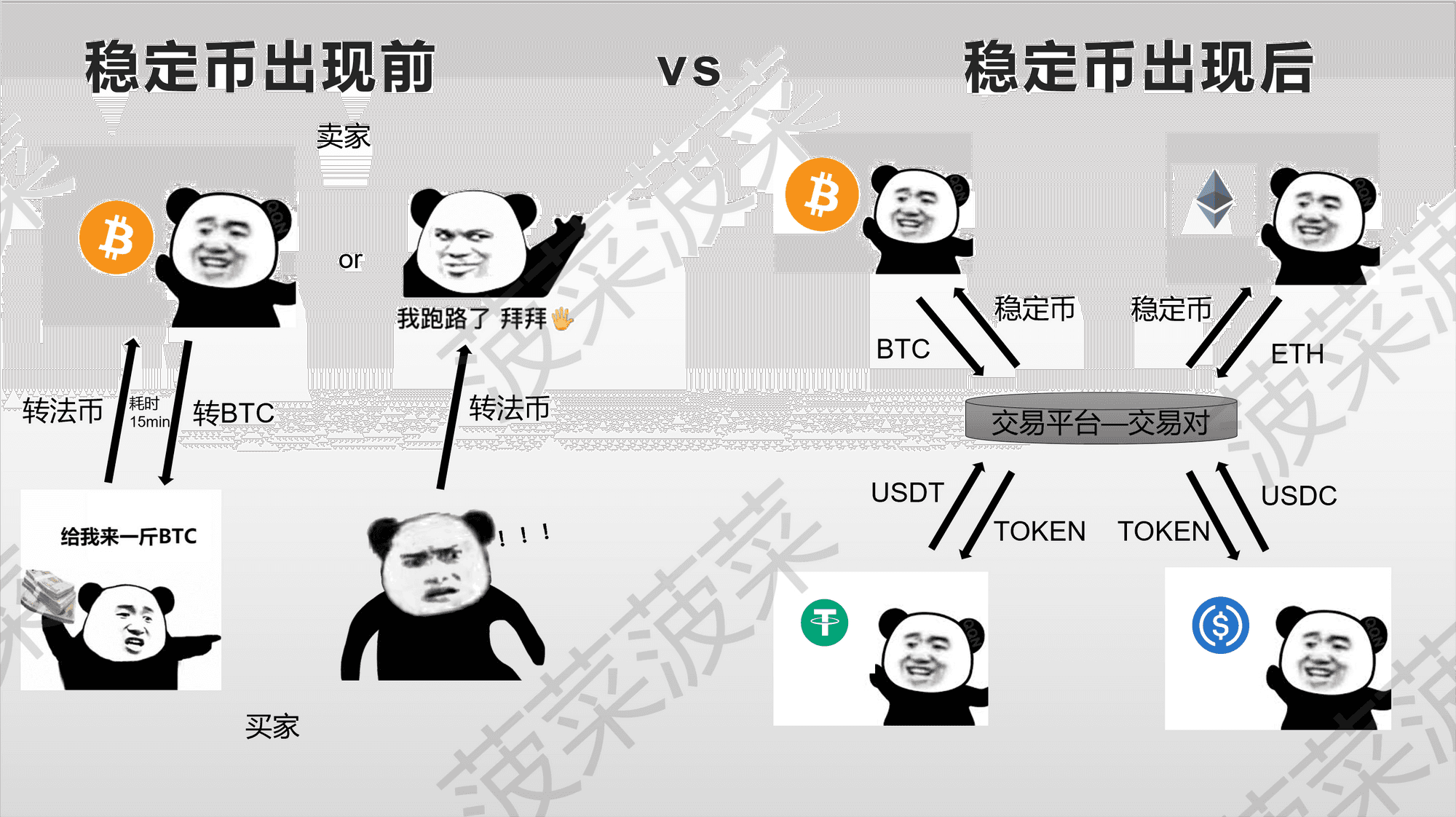

ステーブルコインが登場する前は、人々が BTC を購入するためには、BTC を持っている売り手を見つけ、法定通貨で直接オンチェーンの暗号資産を購入する必要がありました。購入プロセスは非常に面倒で、売り手が銀行口座などの受取チャネルを提供し、買い手が売り手の受取チャネルに送金し、買い手がウォレットアドレスを提供し、売り手が BTC を買い手のアドレスに送信するという流れで、これには 10 分以上、場合によっては数十分かかることもあります。オフチェーン取引の場合、売り手が逃げるリスクもあり、暗号資産の高いボラティリティの特性により、数分内に激しい変動が発生する可能性があります。もし取引中に激しい変動があれば、最終的な取引価格に影響を与える可能性があります。また、機関投資家にとっては、資金量が非常に大きいため、相応の規模の対抗者を見つけるのが非常に困難であり、売り手の道徳的リスクに直面する可能性も高いです。

中央集権型ステーブルコインが登場した後、機関投資家や個人は法定通貨を法定通貨に連動したステーブルコインに交換し、オンチェーンのウォレットに保管できるようになりました。したがって、中央集権型ステーブルコインの意義は、その低ボラティリティが「避難所」として機能し、市場の激しい変動時に価値の貯蔵物として役立つだけでなく、取引プラットフォーム上で迅速に売買を仲介し、取引効率を大幅に向上させ、暗号市場全体に安全な価値の担体を提供し、より大きな資金を支えることです。

非中央集権型ステーブルコインの存在意義

中央集権型ステーブルコインが誕生した後、人々は完全に非中央集権で価格が安定し、信頼性が高く、世界中で使用でき、操作されず、信頼危機の影響を受けないデジタル通貨を創造しようとしました。MakerDAO の DAI は最初の非中央集権型ステーブルコインとして登場し、DAI は過剰担保のモデルで鋳造され、DAI の価格がドルに連動することを保証するための複雑な設計の体系を持っています。過剰担保モデルの非中央集権型ステーブルコインの他に、アルゴリズムステーブルコインや部分的アルゴリズムステーブルコインが次々と誕生しました。非中央集権型ステーブルコインのバリエーションは増えていますが、現時点では非中央集権型ステーブルコインは中央集権型ステーブルコインの役割を代替することができず、むしろ中央集権型ステーブルコインに極度に依存しています。

非中央集権型ステーブルコインは、取引媒介としての役割において中央集権型ステーブルコインと一致しますが、価格安定メカニズムが法定通貨に連動できることが前提です。しかし、最も重要で核心的な価値の貯蔵物としての機能においては、中央集権型ステーブルコインの地位を代替することはできません。中央集権型ステーブルコインは、その背後にある中央集権的な発行機関が法定通貨を担保にして価値を保証することで、市場の激しい変動時に「避難所」として機能します。市場がどのように変動しても、中央集権型ステーブルコインの価格は依然として低ボラティリティを保ち、法定通貨に換金可能ですが、非中央集権型ステーブルコインは市場の激しい変動時に影響を受けないことが難しいです。

非中央集権型ステーブルコインの鋳造方法は、現在おおよそ三つあり、アルゴリズム、過剰担保、部分的アルゴリズム担保です。純粋なアルゴリズムのステーブルコインは不安定でリスクが非常に高いですが、過剰担保または部分的アルゴリズム担保の方法は、ボラティリティのある資産や中央集権型ステーブルコインを担保として必要とします。ボラティリティのある資産を担保にする場合、市場が激しい変動を示すと、清算リスクが非常に高くなり、価値の貯蔵物として安全に機能することができません。中央集権型ステーブルコインを担保にする場合、その非中央集権型ステーブルコインはむしろ「皮を変えた中央集権型ステーブルコイン」のようになり、清算リスクは非常に低いですが、プロトコル制裁のリスクに常に直面します。中央集権型ステーブルコインの発行機関がその非中央集権型ステーブルコインプロトコルに対して制裁を行うと、その中央集権型ステーブルコインはゼロになるリスクに直面します。「非中央集権で、操作されず、信頼危機の影響を受けない」とは何でしょうか?

現在の非中央集権型ステーブルコインは、中央集権型ステーブルコインに依存する状況を解決するのが非常に難しいです。現在の主流の DAI、FRAX、MIM などの非中央集権型ステーブルコインの基盤資産の大部分は、依然として中央集権型ステーブルコイン(または中央集権型ステーブルコインから派生した流動性トークン)です。担保をすべてボラティリティのある資産に変更すると、激しい変動が非中央集権型ステーブルコインの連動を崩し、ステーブルコインが安定しなくなります。したがって、現在の非中央集権型ステーブルコインはむしろレバレッジツールのようです。人々は資産を担保にして非中央集権型ステーブルコインを取得し、資産のレバレッジや資本の使用効率を高め、担保から生成された非中央集権型ステーブルコインを再度ボラティリティのある資産や利息を生むものに投資します。この用途が現在の非中央集権型ステーブルコインの存在意義となっており、人々が心の中で真の意味での非中央集権型ステーブルコインに到達するには、まだ長い道のりがあります。

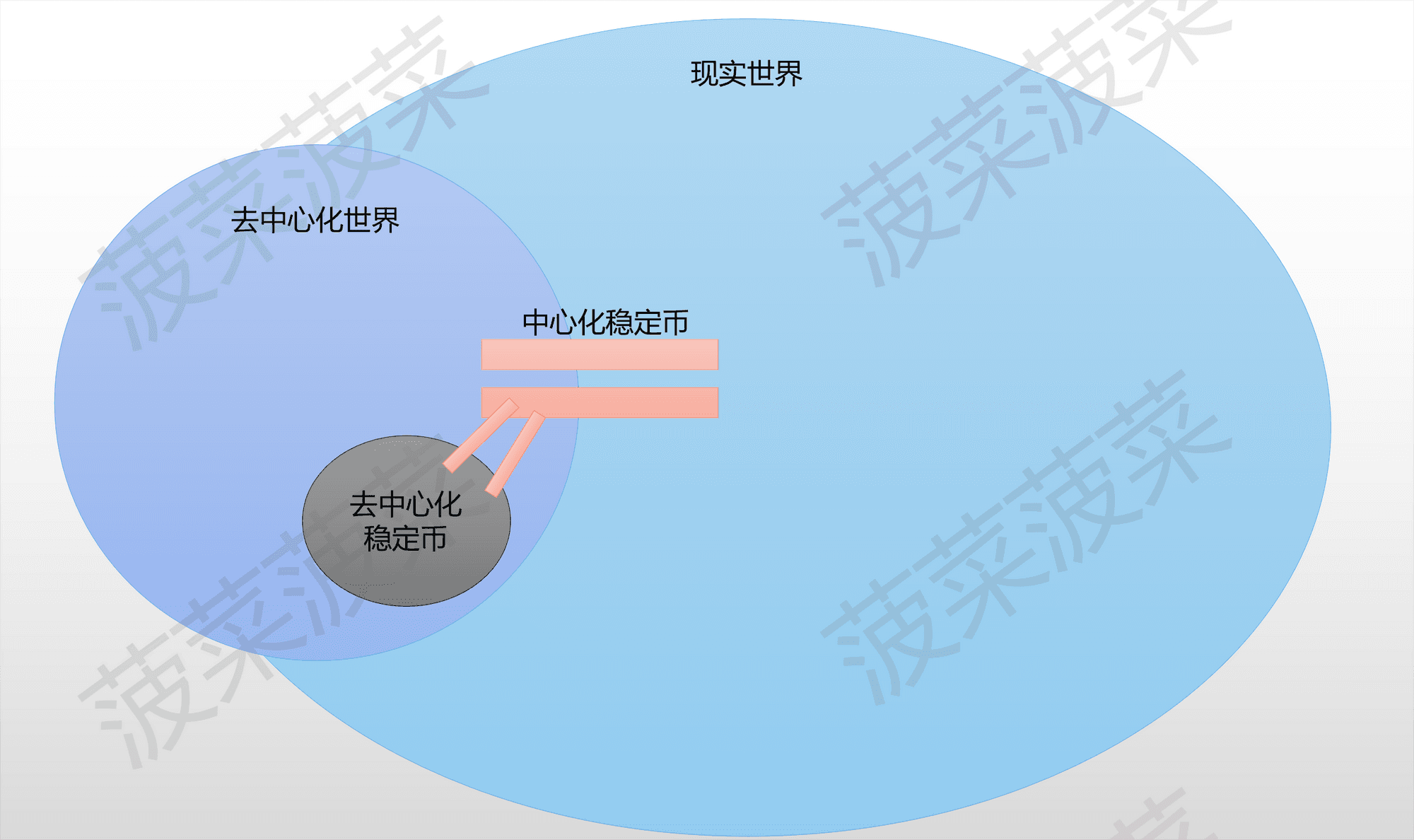

もし中央集権型ステーブルコインが登場する前に、非中央集権型世界と現実世界をつなぐ橋が一本の細い橋であったとすれば、中央集権型ステーブルコインは二つの世界をつなぐ大橋であり、道は通りやすく、大量の資金を支えることができます。一方、非中央集権型ステーブルコインは大橋の上に築かれた小さな支橋であり、異なる道を提供しつつも、大橋の影響からは脱却できません。

二。主流のステーブルコインはドルの覇権の延長か?#

(一)ドルの覇権とは?

覇権の現状

私たちは多くの場所で「ドルの覇権」という言葉を耳にし、アメリカ人が緑の紙幣を印刷することで他国の商品やサービスと交換できることを知っています。彼らが印刷するたびに、世界にインフレを転嫁し、全世界を収穫します。特に最近、ユーロがかつての 10 ユーロから最近の 1 ユーロ約 1 ドルに下落し、避難通貨とされていた円も数十年ぶりの低水準を突破しました。しかし、現実は常に薄い膜を隔てており、ドルの覇権が収穫する本質を見通すのは難しいです。

これを理解するためには、一つの言葉を知る必要があります ——ドルの潮汐

パンデミックが始まると、連邦準備制度は狂ったように紙幣を印刷し、各国の中央銀行も水を放出し、世界のほとんどの株式市場や不動産市場の資産価格が急騰し、数ヶ月前のアメリカ株式市場の 3 回のサーキットブレーカーの歴史的瞬間を忘れさせるほどでした。これは実体経済が大きな打撃を受けた背景の中での新たな最高値です。

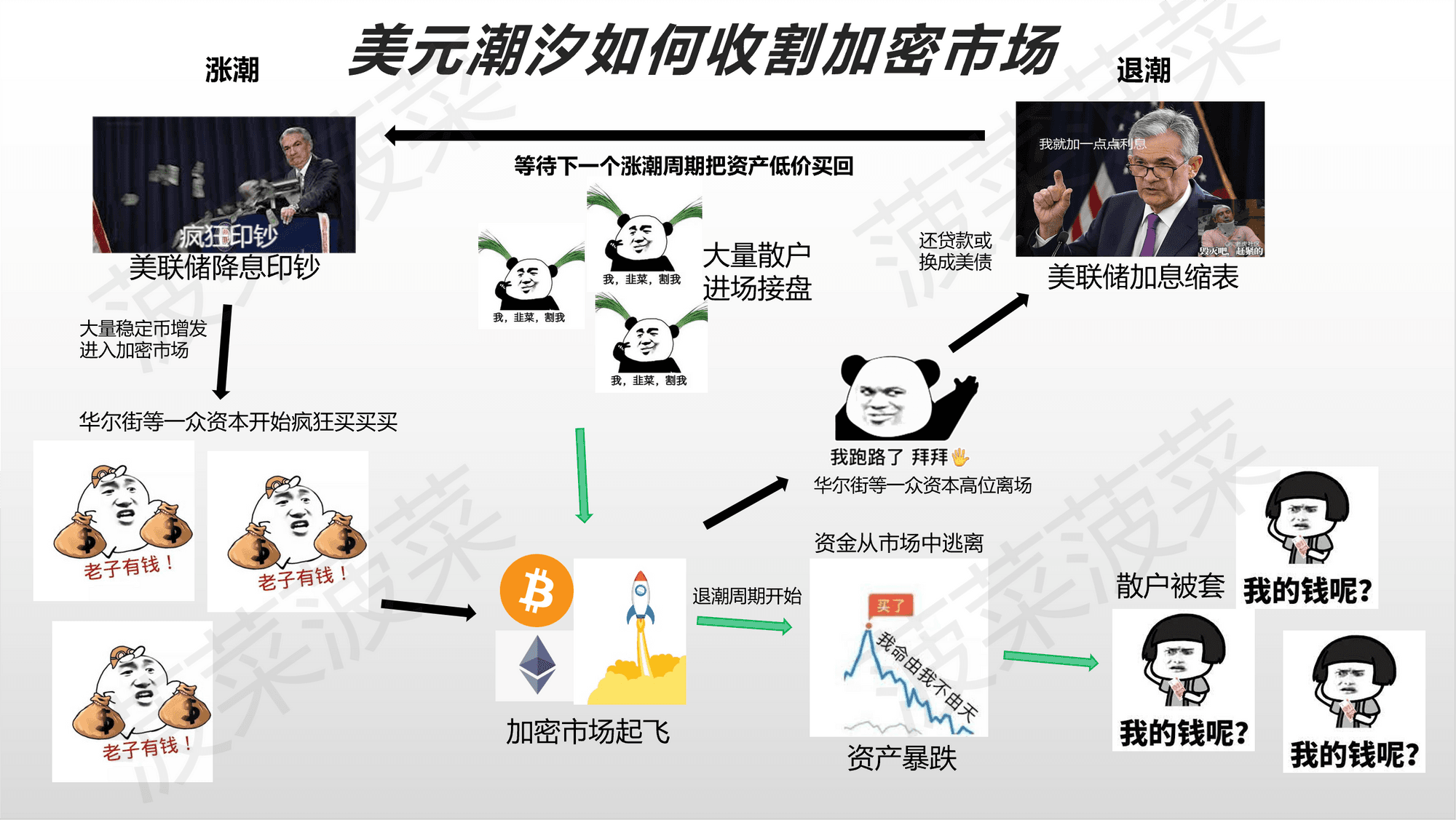

これがドルの潮汐の第一波:潮上げの段階です。ウォール街などの中心地域は、大量の低金利のドルローンを受け取り、膨大な低コストの資金を得ました。彼らが最初に行ったことは何でしょうか?もちろん、資産を買いあさることです。例えば、金、株式、不動産などです。すべての伝統的な産業の資産価格が高騰し、手が届かないほどになると、行き場を失った資金が暗号市場に流入しました。この資金の流入により、BTC が 6 万ドルを突破する歴史的な新高値を記録しました。

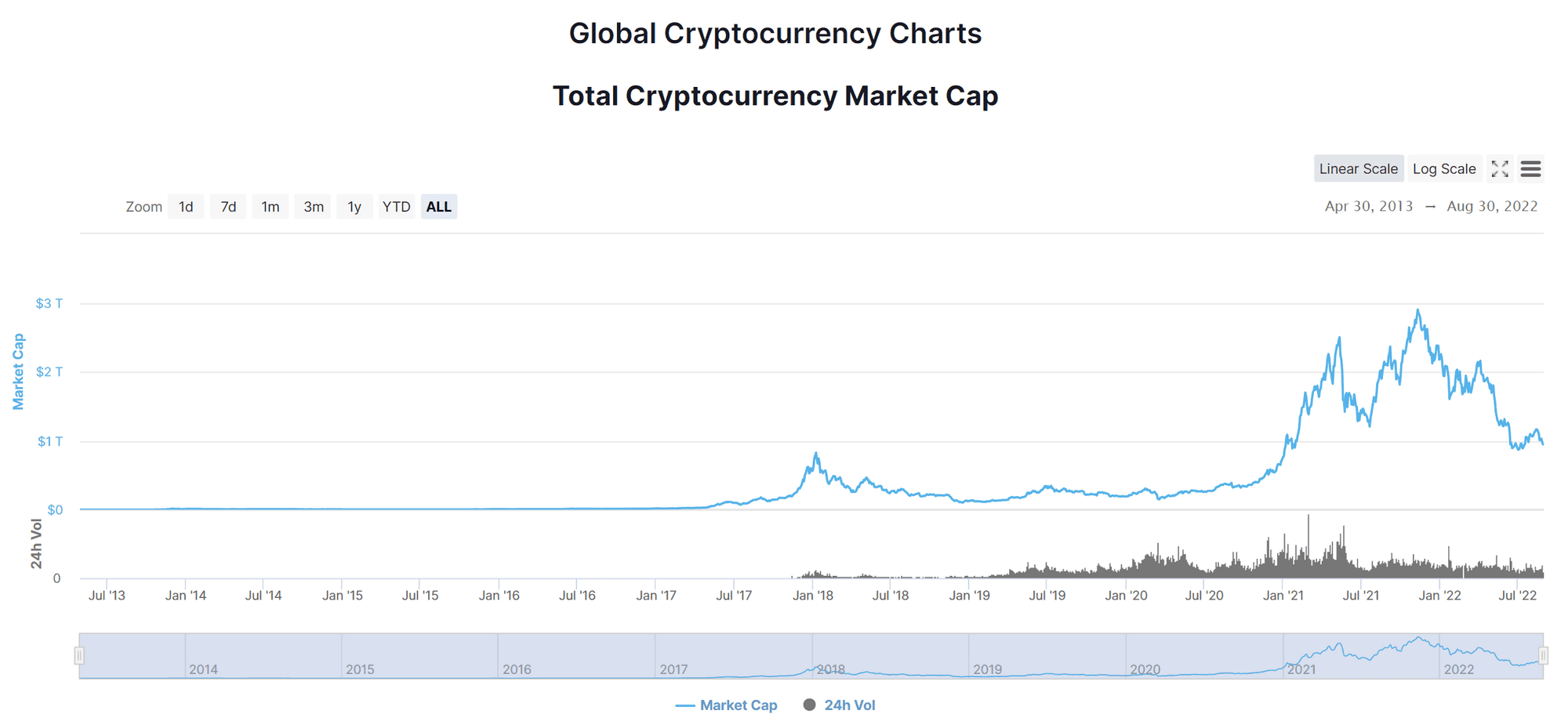

暗号市場全体の時価総額のトレンドを観察すると、2020 年に連邦準備制度が水を放出し始めた後、各大手中央集権型ステーブルコイン発行機関が安定したコインを増発し始め、暗号市場全体の時価総額も急上昇し、歴史的な最高値に達しました。これがこの大牛市の重要な要因の一つです。

データ出典:https://www.statista.com/statistics/1255835/stablecoin-market-capitalization/

データ出典:https://coinmarketcap.com/charts/

この潮上げは偶然ではありません。歴史的に、このような瞬間は周期的に発生します。その時、低金利のドル資本が新興市場の資産を高騰させることが多く、90 年代のタイなどの東南アジアの小国が日本の産業チェーンの移転を受け入れた際に投資バブルが吹き上がりました。その時、外国資本が美しい成長物語を描き、東南アジアの小国の新興市場は熱狂に陥りました。株式市場と不動産市場の二重の狂乱の中で、優先的に入場したプレイヤーたちはすでに高値で現金化し、ケーキの最も甘いクリームを分け合い、さっさと立ち去る準備をしていました。

上昇があれば、必ず下降があります。金利を下げることは永遠には続かず、次は第二波:潮下げの段階です。金利を下げることは水量を縮小させることを意味し、自然に金利を上げることになります。この言葉は、現任の連邦準備制度の議長パウエルの数ヶ月間の発言の中でその威力を発揮し、彼が一度発言するたびに、皆のポケットの中のお金が一部飛んでいきます。以下の図は、ドルの覇権がドルの潮汐を利用して暗号市場でどのように収穫を行うかを簡単に説明します。

歴史的な瞬間を振り返ると、97 年のアジア金融危機の際の資本逃避の時期に似ています。金利を上げることは借入コストの上昇を意味し、誰かが統一的な指示を出す必要はありません。以前に大量の資金を借りたウォール街の資本や国際的な投資家たちは、宴会が終わりに近づいていることを知り、周辺市場の資産を加速的に売却してドルを取り戻そうとします。ドルのローンを返済するか、アメリカ国債などの低リスク資産に換えるかのいずれかです。この過程で、新興国の資本も一緒に売却し、自国の資産をショートします。「死道友は死なず、貧道は死ぬ」。ある程度まで進むと、小国の通貨の為替レートが崩壊することもあり、ソロスがかつてタイバーツや香港ドルを狙った機会が生まれます。最終的に、新興国が数十年かけて蓄積した富は、短期間で奪われてしまいます。

物語はここで終わりでしょうか?潮汐は上がったり下がったりし、一巡した後にはまた一巡があります。新興市場が荒廃し、大量の破産と資産の底値に達した時、ドルは再び金利を下げ始め、ウォール街や国際的な投資家は安いドルを持って各国に戻り、優良資産を低価格で買い取ります。このようにして、ドルの上昇と下降の周期が繰り返され、これがドルの潮汐と呼ばれます。歴史上、最近の 10 回のドルの金利引き下げと引き上げの周期のうち、7 回は実体経済の衰退で終わり、アメリカが最初に安くなったものを回収する結果となりました。衰退を引き起こさなかった 3 回は、弱小の新興市場が収穫されることを伴いました。ドルの覇権がドルの潮汐を利用しているように見えるかもしれませんが、その背後には正の意味もあります。すべてには二面性があり、ドルの覇権の起源から始める必要があります。

(二)ドルの覇権はどのように形成されたのか?

覇権の始まり

20 世紀の歴史を振り返ると、1929 年に世界を襲った経済危機があります。この人類史上最も有名な経済危機はアメリカから始まり、ヨーロッパに広がり、無数の人々が生計を失い、経済が崩壊しそうな国々が戦争を起こして矛盾を転嫁することを促しました。これが第二次世界大戦の勃発につながりました。二つの世界大戦は、古いヨーロッパの黄昏の覇権を粉々に打ち砕き、第二次世界大戦後、勝利国も敗北国も、すべてが借金を抱えた敗者となりました。

一方、アメリカはルーズベルトの新政によって喘ぎを得ましたが、ルーズベルトの政策には多くの矛盾があり、本当にアメリカが経済危機から脱出するのを助けたかどうかは常に議論の余地があります。争う必要はありませんが、第二次世界大戦はアメリカ本土にほとんど危機をもたらさず、巨額の軍需注文がアメリカを泥沼から完全に救い出しました。その後の軍需から民需への転換により、アメリカの製造業と技術革新能力は今後数十年にわたって優位性を保ち続けました。

ブレトンウッズ時代

第二次世界大戦後の新秩序を築く際、テーブルの上で唯一立っていた二つの国、そしてヨーロッパ各国の最大の債権者であるアメリカは、金本位制時代に世界の金の 70% を保有していたため、西側の戦後新秩序を築く話し合いの中心となりました。1944 年、アメリカはブレトンウッズ体制を確立し、ドルと金を結びつけ、各国の通貨をドルに結びつけ、「準金本位制」を実施しました。ドルは正式に世界経済の中で最も重要な通貨となり、「米ドル」と呼ばれるようになりました。

客観的に言えば、ブレトンウッズ体制の確立は、世界経済の安定した回復に重要な役割を果たしました。当時、アメリカが従来の孤立主義を貫いていたら、アメリカ大陸以外の事柄には関与しなかったでしょう。その場合、弱体化したヨーロッパ各国は悪性競争に陥る可能性が高かったのです。弱体な国力により、印刷することが各国政府にとって数少ない選択肢となり、印刷することは白い紙で他国の商品やサービスを得ることを意味しました。同時に、対外の為替レートの下落は、自国の輸出商品をより競争力のあるものにします。最初はこっそりと少し多く印刷しようとする試みが、すぐに印刷が遅れることができなくなるまで発展し、各国の通貨は悪性競争に陥り、世界の為替レートは大幅に変動し、貿易は混乱に陥ります。この段階でのアメリカは、世界の政治経済環境の中で審判の役割を果たし、戦後の世界経済の回復に重要な公共財を提供しました。

過去の金本位制時代、通貨は自由に増発できませんでした。その背後の担保は金でした。しかし、ブレトンウッズ体制には内在する矛盾(トリフィンのジレンマ)が存在しました。各国がドルを使用し、ドルを準備するためには、まずドルが必要でしたが、西側諸国はこの時点で十分な金の準備を持っていませんでした。同時に、アメリカは当時最も強力な製造業を持つ輸出国であり、過剰生産に直面しており、外国からの注文を待ち望んでいました。国内のドルを外国に貸し出すと、国内で流通するドルが急激に減少し、デフレーションを引き起こし、ドルの価値が上昇し、アメリカの輸出に深刻な影響を与えます。

したがって、唯一の解決策は、より多くのドルを印刷し、直接援助やローンを外国に提供すること(マーシャルプラン)であり、国内のドルの流通に影響を与えないようにします。ドルは世界貿易の中心通貨となり、戦後の各国の為替レートを安定させ、世界経済の回復に安定した前提条件を提供し、同時に通貨発行税の恩恵を享受しました。すべての人々が貧困にあえぎ、困難な再建を行っているとき、皆が平和に共存していました。結局、アメリカが少し得をしたとしても、安定した経済環境がより重要でした。このような状況は約 30 年間維持され、ドルは世界経済のあらゆる側面に深く浸透しましたが、この過程でアメリカは次第に十の瓶に九つの蓋を使うゲームを楽しむようになり、その後の数回の局地戦であまりにも多くの富を浪費し、蓋の数は次第に減少していきました。

後ブレトンウッズ時代

最初に皇帝の新しい服を暴いた実務家はフランスのド・ゴールであり、彼は軍艦に乗せて大量のドルを金に交換してフランスに運び、金を担保にして市場から大量のドルを借り入れ、再び金を交換しました。何度か運んだ後、1971 年までにフランスが買い戻した金は 3000 トンを超えました。同時に、アメリカ人が印刷するゲームは十の瓶に一つの蓋の状態に達し、アメリカ全体の金の準備は 110 億ドルしか残っておらず、その時点でアメリカの対外流動負債は 678 億ドルに達していました。

1971 年 8 月、ニクソンはドルと金の交換窓口を停止することを発表し、実質的に全世界に対して一方的にデフォルトを宣言しました。しかし、30 年間世界貿易の中心通貨としての地位を築いたドルは、簡単には代替されませんでした。なぜなら、当時はどの国の通貨もドルの地位に挑戦する能力を持っていなかったからです。その後、アメリカはエネルギーと食料を掌握すれば、ドルの地位は揺るがないと考え、ドル - 石油システムの確立が行われ、世界の食料大手や種子大手もほとんどがドル資本の支配下にありました。

担保はどこにあるのか?

では、問題が生じます。金本位制を放棄した今、各国の法定通貨は何を担保に発行されているのでしょうか?

答えは「債務」です。各国の中央銀行にとっては、中央銀行が発行する「主権債務」であり、中央銀行の資産負債表の中で、1 元の法定通貨の基礎通貨の発行は 1 元の国債に対応しています。その総量はバランスが取れています。これは理論的には人類の通貨システムの非常に巧妙な新しい設計ですが、債務を発行するには利息が必要であり、無代価ではありません。そのため、各国政府は古い法定通貨時代のように無闇に紙幣を印刷することはできません。これは理にかなっていますが、状況は次第に変化します。もしあなたがこのゲームの唯一の審判であり、新しい借金を返済することができる強権がなければ、借金は一時的には快適ですが、ずっと借金を続けることができます。

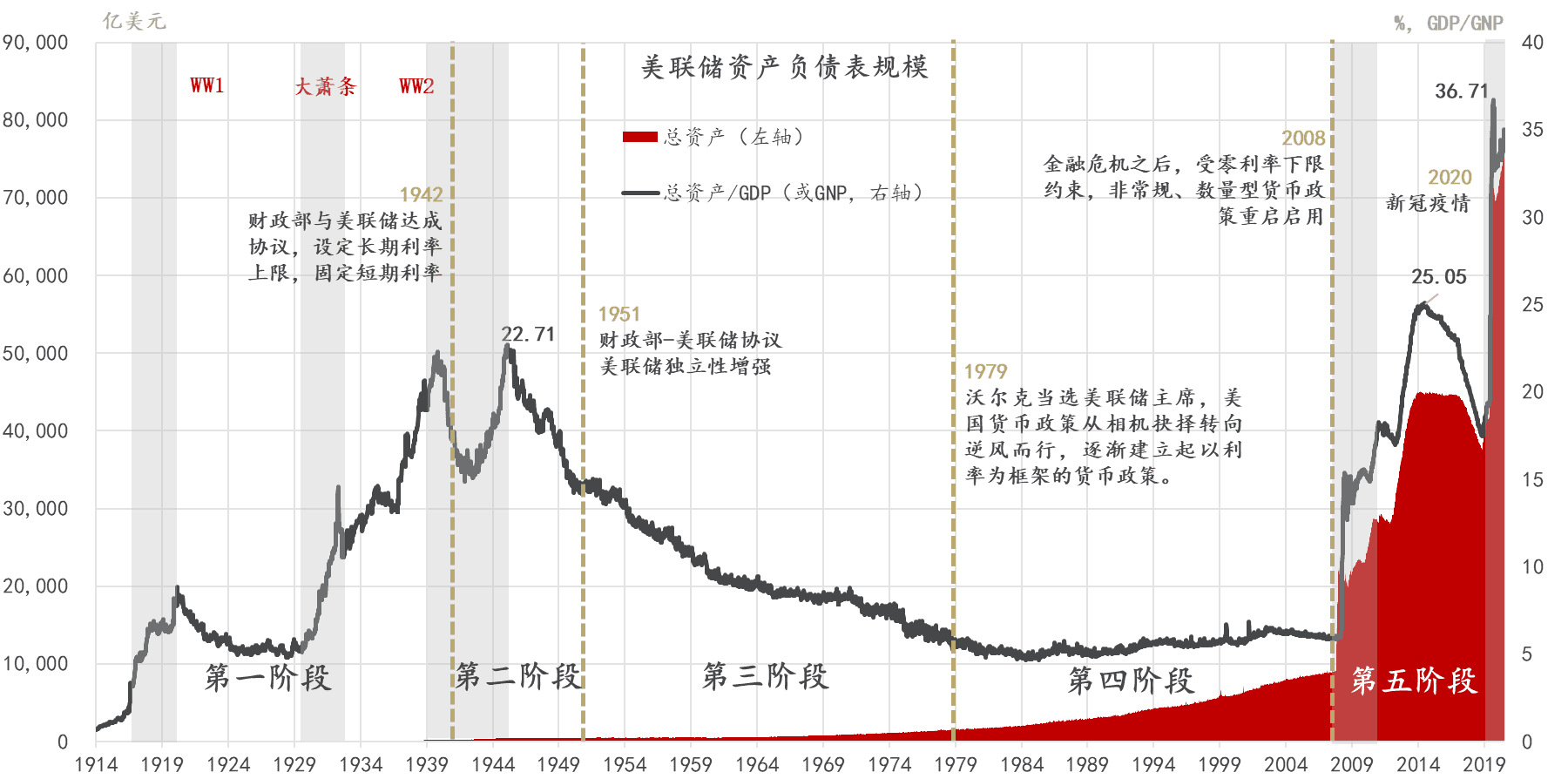

データ出典:金融安定センター(CFS)、ジョンズ・ホプキンズ大学、連邦準備制度、Wind、東方証券資産研究センター

上の図の赤色は連邦準備制度の資産負債表の金額(負債と資産の金額は同じ)を示しています。ここには錯覚があります。1971 年から 2000 年初頭の成長はあまり目立たないように見えますが、これは 08 年の金融危機による大量の印刷がグラフ上で低下させたためです。08 年以降のデータを除くと、指数的な成長曲線が見られます。現在、アメリカの政界では MMT 理論(現代貨幣理論)が流行しています。この理論は、数年前の経済学の左派の歪んだ考え方から生まれましたが、特に財政当局の考えに合致しています。この理論は無意味ではないとは言えませんが、基本的には「ドルは世界の通貨ですが、印刷することは国内の問題であり、誰も干渉する権利はない」と解釈できます。「私たちの通貨、彼らの問題」を深く表現しています。

2020 年、新型コロナウイルスの影響に対処するため、世界中の中央銀行が市場に供給した貨幣の総量は、人類がこれまでに発行したすべての貨幣の総量を超えました!これにより、ブレトンウッズ体制が崩壊した後、人類の法定通貨システムは完全に破壊され、誰も知らない結末に向かって進んでいます。中本聡が 08 年のサブプライム危機を目撃したときの心情を再確認しましょう。制御されず、決して増発されない通貨がどれほど重要であるかを。

(三)主流のステーブルコインはどのようにドルの覇権を延長するのか?

ビットコインが誕生した当初、中本聡の期待はビットコインが市場で流通する通貨になることでした。その後、ブロックチェーンの世界では確かにさまざまな暗号通貨とビットコインの取引ペアが形成されましたが、残念ながら、価格が極めて変動する通貨を用いて他の事物の価格を測ることは、実際には人間の本性に反しています。現在、BTC 基準はごく少数の熱心なハードコアプレイヤーの心の中で努力しているだけで、市場の選択の結果、ステーブルコイン取引ペアの規模が主流となっています。

暗号世界全体を新興小国と見なすと、この国はかつてデジタルゴールド BTC を用いて「金本位制」の通貨制度を実施しようとしましたが、さまざまな困難に直面し、ステーブルコインに妥協しました。ステーブルコインは実際には規制の産物ですが、後に私たちは、ステーブルコインが価値の担保と価値の流通において巨大な役割を果たしていることを発見しました。各国はステーブルコインを発行できますが、ステーブルコインの最も重要な点はドルに連動していることです。なぜなら、ドルの適用シーンが最も広範で、最も敏捷で、最も堅固だからです。

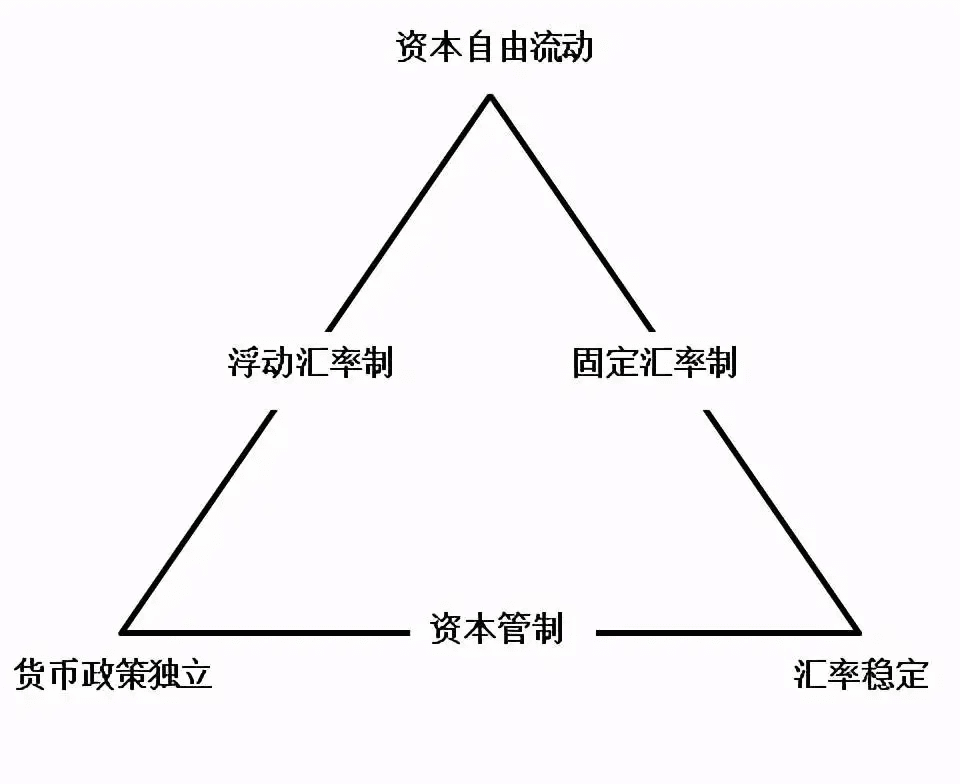

しかし、ステーブルコインで取引すること、特に中央集権型ステーブルコインを使用することは、一定の主権を失うことを意味します。中央集権型ステーブルコインをドルの「代金券」と理解することができます。USDT や USDC などは独立した財政政策を放棄し、暗号世界における金利や供給量を自ら調整することができず、ドルとの資本の自由な流動と為替レートの安定を実現しました。

一方、非中央集権型ステーブルコイン(アルゴリズムステーブルコイン)は、モンデールの不可能な三角形を兼ね備えようとし、為替レートの安定を維持しつつ、資本の自由な流動をできるだけ保とうとします。この二つの基盤の上に、独立した通貨財政政策を得ようとすることに貪欲です。このドンキホーテのような壮大な行為を最も遠くまで行ったのは Luna-UST であり、ピーク時には「米連邦準備制度の許可なしに」20% の「基準金利」で自ら 100 億ドル以上を増発し、一時的に「暗号の茅台」と呼ばれました。当然、その後の物語は私たちも知っています。

実際、ステーブルコインは現実世界のドルの映し出しであり、ドルの覇権が暗号通貨の世界に影響を与える最良の橋渡しです。ドルの潮汐が新興経済体を略奪する秘訣は「資本の自由な流動」にあります。市場取引の主流としてドルの等価物を選択すれば、ドル指数の上昇や下降、ドルの潮流の流入や退去は、この橋を通じて暗号世界全体に波及します。したがって、ドルの覇権はステーブルコインを利用して暗号世界全体を揺るがすことができ、ほとんどの中央集権型ステーブルコインの発行機関はアメリカの規制に操られており、チェーン上のステーブルコインを自由に凍結・制裁することができます。

(四)なぜアメリカは暗号世界の通貨発行権の挑戦を受け入れ、他の国は許可しないのか?

ブロックチェーンの誕生は、誰もが自分の暗号資産を発行する権利を持つことを意味し、ある程度、規制の空白の中で野蛮に成長し、多くの混乱を引き起こしました。多くの国がこの新しい市場を規制するために相応の法案を採用しました。一部の国の政策は比較的緩やかであり、他の国は比較的厳格です。アメリカを先頭とする西側諸国は、一般的にこれに対してよりオープンです。理論的には、USDC のようなトークンを企業が発行することや、UST のような私的に増発された「ドル」は、アメリカ政府が発行した中央銀行デジタル通貨ではなく、通貨発行権への挑戦であるため、アメリカはなぜこの挑戦を容認するのでしょうか?

まず、ブロックチェーン技術の発展はその潜在能力をますます示しており、ますます多くの人々がこれが次世代の技術革命であると信じています。アメリカのドルの覇権は、単に世界の資源を収穫するだけでなく、実際には世界中の最も多くの資金と最も優れた人材を集め、最良の革新環境を保持しています。新技術の研究と市場化において常に正の貢献をしてきました。前向きな技術に対して無意味に排斥することは、その利益に反します。アメリカが新技術の主力となり、その技術的影響力を維持することが一貫した方針です。

次に、暗号世界を受け入れ、他国に受け入れるよう促すことは、一見すると各国の通貨がドルと同じスタートラインに立つことを意味しますが、実際にはドルが一歩先に進んでいます。どの国も、たとえ公式に承認された法定デジタル通貨をブロックチェーン上で発行しても、現実経済における法定通貨の占有率を突破することはできません。市場は常に現実経済で最も使用されているドルを主要な担保物として選択します。現在の状況でも、ステーブルコインは基本的にドルに連動しており、これによりドルの覇権はステーブルコインを通じて暗号世界により良く作用することができ、ドルにとっては百利あって一害なしのことです。

さらに、アメリカが暗号世界を抵制し、ドルの流入を許可しないと仮定しても、他の法定通貨がドルの決定に従うとは限りません。たとえば、現在のシェアが二番目に大きいユーロがブロックチェーン技術を強力に支持するようになり、数年後に技術の爆発的な成長の波に乗った場合、ドルの地位は逆に揺らぐ可能性があります。

したがって、アメリカの利益に最も合致する戦略は、Google や Meta などの企業が自らを覆す可能性のあるすべての企業を買収するのと同様に、暗号世界を受け入れ、アメリカの優位性をこの分野で延長することです。拒否したり抑圧したりすることで、競争相手に自らを覆す地雷を残すことはありません。

アメリカ以外の国々、例えばヨーロッパ諸国や日本、韓国などの先進経済体にとって、暗号世界を受け入れることは、既存の経済システム内での相対的な優位性を維持することができます。一方、より周辺的な経済体は困難に直面します。なぜなら、受け入れることは、ドルが一歩先に進む優位性を受け入れることを意味し、既存の構造の中で相対的に後れを取ることを延長することになるからです。また、資本流動の開放により、より大きなシステミックな金融リスクに直面することになります。外貨規制のある国にとって、彼らの通貨政策はすでに選択を行っており、為替レートの安定と独立した財政政策を保証するために資本の自由な流動を放棄しています。三者を兼ね備えることはできません。暗号世界を受け入れることは、彼らに三者を求めることを意味し、これは彼らの通貨政策に反します。

(三)非中央集権型ステーブルコインエコシステムはどこへ向かうべきか?#

(一)「非中央集権」のジレンマ

「非中央集権精神」を信奉する多くの信者たちは、ドルの覇権から脱却するために、暗号世界自体から生まれたステーブルコインを作ろうとしています。私たちは、アルゴリズムステーブルコインの中で、Share、Bound、ステーブルコインの三通貨モデルの BasisCash、より単純で直接的な Luna-UST の二通貨モデル、さらにはドルを捨て、暗号通貨全体に連動する Ampl などの多くの試みを目にしました。これらは Rebase 系ステーブルコインと呼ばれ、市場の需給を変えることで価格を自動的に正常に戻す技術的特徴を持っていますが、最終的にこれらの試みは成功しなかったようです。

最も希望があるのは、過剰担保と清算を通じて実現される過剰担保型ステーブルコイン、例えば DAI や sUSD などです。これらはスマートコントラクトに基づいており、明確な安定ルールを持っており、かつてはアルゴリズムステーブルコインと呼ばれていましたが、UST の崩壊がアルゴリズムステーブルコインの評判を完全に損なった後、皆は「過剰担保型ステーブルコイン」として区別しました。過剰担保型ステーブルコインは、常に十分な担保物を持っているため、相対的に信頼性のあるパフォーマンスを維持しています。

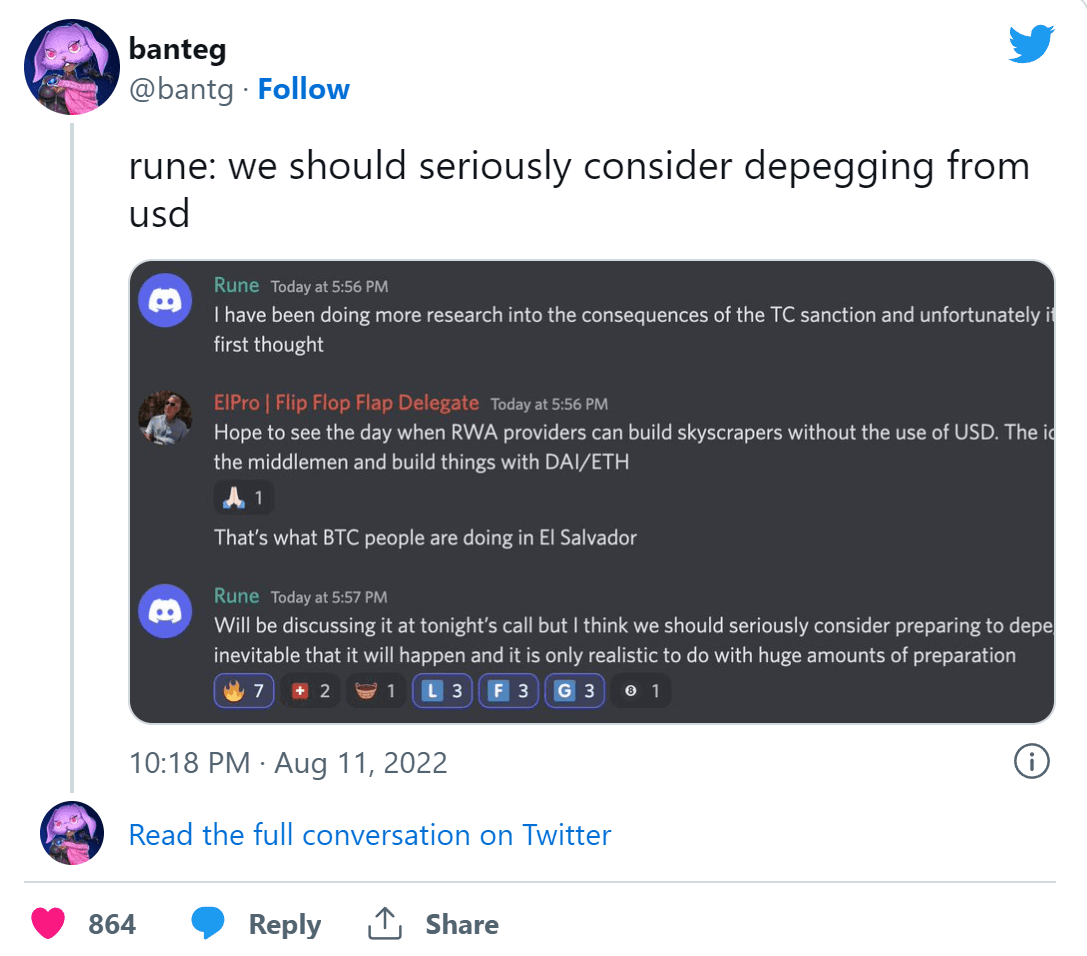

Tornado Cash が OFAC によって制裁された後、歴史上初めてプロトコルに対する制裁が行われ、暗号業界全体が大きな転換点に入り、暗号業界の規制も未知の領域に入りました。これは非中央集権型ステーブルコインのプロトコルにとって前所未有の危機感をもたらします。中央集権型ステーブルコインに依存する非中央集権型ステーブルコインプロトコルが制裁を受けると、基本的にプロジェクト全体の死を宣告することになります。MakerDAO の創設者 Rune やコミュニティの核心メンバーはこのリスクを認識し、DAI と中央集権型ステーブルコインの脱却を推進し、ETH を担保として使用して MakerDAO が制裁を受けるリスクを回避することを検討しています。

画像出典:Twitter

もし単純に ETH を担保にしてステーブルコインを生成する場合、この純粋な道にも克服が難しい困難があります。長期的に底層資産のボラティリティに悩まされ、脱連動や清算を引き起こす可能性があります。市場規模も常に成長が難しく、あまり使えないため誰も担保を提供せず、担保を提供しないため供給量が少なくなり、供給量が少ないほど使いにくくなるという悪循環に陥ります。

しかし、MakerDAO が安定性を求めて中央集権型ステーブルコインを担保として使用し続けると、常に中央集権型ステーブルコインの背後にあるアメリカ政府に制約されることになります。もし DAI がドルの覇権を脅かす地位に成長した場合、連邦準備制度は「規制に協力しない」といった理由でそのすべての中央集権型ステーブルコイン資産を凍結することができ、DAI はドルの覇権と競争する資格を完全に失います —— それは最初から持っていなかったのです。

非中央集権型ステーブルコインの時価総額規模が第二位の FRAX にとっては、もはや抵抗の余地がないようです。FRAX が誕生して以来、部分的なアルゴリズムを使用し、中央集権型ステーブルコインを主要な担保物として一定比率のプロジェクトガバナンストークンを組み合わせて FRAX を生成してきました。そして、Tornado Cash が制裁される前に、FRAX コミュニティは提案を開始しました。すなわち、担保比率を 100% に引き上げることです。これは、FRAX の鋳造が一定比率の中央集権型ステーブルコインとガバナンストークンではなく、100% の中央集権型ステーブルコイン担保によって行われることを意味します。この動きの意図は、FRAX の基盤信用を高め、規模拡大の効果を得ることにあり、ますます多くのユーザーが FRAX を使用するようにすることですが、同時に中央集権型ステーブルコインへの依存度も高まります。

提案出典:https://gov.frax.finance/t/move-collateral-ratio-to-100-institute-credit-ratio/1371

(二)灰色の未来

非中央集権型ステーブルコインにとって、選択肢は二つしかないようです。一つは、中央集権型ステーブルコインに屈服し、中央集権型ステーブルコインに依存して「資本効率を高める」ツールとして機能し、規模を拡大してより多くの人に使用されるようにすること。選択したプロジェクトは、去るか去らないかに関心を持たず、より多くの人に使用されてプロトコルの収益を増やすことができるかどうかに焦点を当てます。もう一つの道は、真の「非中央集権」を探求することです。これは最も難しい道であり、真のブロックチェーン精神の信奉者が目指す目標です。「非中央集権」に向かう MakerDAO にとって、前方には灰色の未来が広がっています。MakerDAO は、いつでも発生する可能性のあるプロトコル制裁に直面し、変革の失敗によるプロジェクトの崩壊のリスクにも直面します。道は険しく、長いです。

暗号世界が「非中央集権精神」と背道而驰しているように見える一方で、私たちはこの時代に技術の発展の脈絡を見通すことが難しいです。馬車の時代の人々が馬車を置き換える自動車の未来を想像できなかったように、PC 時代の古いインターネットのユーザーは、モバイルインターネットによる破壊を軽視することが多いです。Web2 の大手企業が Web3 に初めて参入する際にも、さまざまな不適応が生じるでしょう。この業界の魅力は驚くべきイテレーションの速度です。最初の BTC から「ブロックチェーンの世界」、次に「暗号通貨の世界」、そして現在私たちが「Web3」と自称するようになりました。これは単なる宣伝用語のイテレーションではなく、その背後には技術の急速な発展があります。巨額の資本の投入と、世界中からますます多くの Buidler が移住してくる中で、未来の状況は私たちすべての当事者の想像を超えるものになるでしょう。おそらく数年後、現在の困難は予想外の方法で解決されることでしょう。